Forward looking scenarios

Een bruikbaardere ALM is noodzakelijk en ‘forward looking scenarios’ maakt het mogelijk

Realistische scenario’s als input voor ALM

Waarom hebben we ALM en maken we daarbij gebruik van scenario’s? Omdat we geen kristallen bol hebben en we met behulp van scenario’s ons kunnen voorbereiden op mogelijke toekomstige schokken en daarvoor actieplannen kunnen maken.

Institutionele beleggers merken echter steeds vaker op dat ze de uitkomsten van een ALM studie meteen of na korte tijd niet meer als bruikbaar ervaren. Waardoor dat komt? Een conventioneel statistisch model maakt gebruik van historische relaties voor het maken van toekomst scenario’s. Als er geen vergelijkbare historische relaties zijn (denk bijvoorbeeld aan Brexit, Covid-19, demografische ontwikkelingen, blockchain, etc.) zijn, wordt een toekomst scenario op basis van een extrapolatie van het statistische verleden – hoe intelligent die ook is – niets anders dan een onzekere gok. Niet verwonderlijk dus dat de meesten onder u de ALM uitkomsten dan ook al spoedig als niet erg realistisch en bruikbaar ervaren. Maar u heeft niets anders dus werkt u ermee. Geen goede zaak denken wij en vandaar dat wij – Triple A – Risk Finance in samenwerking met LINKS Analytics – aan een oplossing hebben gewerkt om tot een beter ALM proces te komen.

Op zich is ALM een nuttig stuk gereedschap om bij gegeven scenario’s te kijken naar de ontwikkeling van de verhouding tussen assets en liabilities. Net als bij ieder model worden de uitkomsten van het model bepaald door de input. De weinig bruikbare uitkomsten van ALM zijn dan ook eerder toe te schrijven aan de onbruikbaarheid van de statistisch gegeneerde scenario’s die als input worden gebruikt dan aan het idee en doel van het ALM model op zich.

Sommige institutionele beleggers trachten dit probleem van onbruikbare, op conventionele (statistische) wijze gegenereerde scenario’s te omzeilen door discrete scenario’s te maken. Dat gaat dan in de trant van “aandelen dalen 30% en de rente stijgt 50 basispunten” of “inflatie versus stagflatie”. Het probleem van dit soort benaderingen is dat ze niet gekoppeld zijn aan een consistente doorwerking van economische triggers en de ‘real-life’ relaties in de economie benevens een adequate ‘vertalingsmodule’ naar financiële activa.

Wij hebben een betere en transparante oplossing ontwikkeld voor het hiervoor genoemde probleem. Conventionele statistische modellen gaan ervan uit dat we niets over de toekomst weten. Ieder statistische genereerd scenario in ALM is even waarschijnlijk. Echter wij weten en u weet, zeker als het gaat om structurele ontwikkelingen zoals demografie, met een behoorlijke mate van overtuiging wel het één en ander over de toekomst. Deze kennis kan op een consistente manier verwerkt worden in scenario’s. Dit is in een notendop hoe wij een, aanzienlijk verbeterde scenario-input voor ALM hebben ontwikkeld.

Hierna zullen we achtereenvolgens stilstaan bij de tekortkomingen van de traditionele, huidige scenario-analyse in ALM om vervolgens in te gaan op hoe onze aanpak om deze tekortkomingen op te lossen eruit ziet.

De tekortkomingen van het huidige ALM proces en de gebruikte scenario’s in het bijzonder

- Uitkomsten te afhankelijk van één set van uitgangspunten:

In elk statistisch model zoals ALM wordt de uitkomst bepaald door de input. Of u nu 1.000 of 10.000 scenario’s draait, de uitkomst zal altijd rondom de ‘gemiddelde verwachting’ liggen. Heeft u bijvoorbeeld over de afgelopen 50 jaar een gemiddelde rente van 3% dan zal ALM per definitie de waarschijnlijkheid van een negatieve rente – en daarmee het risico in beleggingsportefeuilles – onderschatten. Gaat u dit ‘handmatig’ aanpassen dan komt het probleem van consistentie ( = kwaliteit van de werkwijze) om de hoek kijken.

- We gebruiken de kennis over onze huidige wereld niet in ALM:

De traditionele ALM aanpak veronderstelt een wereld, waarin we helemaal niets weten over de toekomst of zelfs het heden. In de statistische ALM omgeving is ieder scenario – gebaseerd op de statistische relaties in het verleden – even waarschijnlijk. Echter, we weten wel degelijk hoe de realiteit van vandaag eruit ziet voor een groot aantal relevante input gegevens van ALM. Zo weten we bijvoorbeeld dat de consumptiebestedingen van gepensioneerden sterk verschillen van hun consumptiegedrag van vòòr hun pensionering. Dit is van invloed op onze toekomstscenario’s in een vergrijzende wereld. Deze actuele kennis kan en moet worden meegenomen in onze beslissingen over beleggingsallocaties.

- ALM in haar huidige vorm maakt besturen reactief in plaats van pro-actief:

In de tijd dat het hele ALM proces loopt, wordt een bestuur al vaak geconfronteerd met een wereld die er alweer anders uitziet dan bij de start van het ALM proces. Maar besturen hebben niet de gereedschapskist om te anticiperen op gebeurtenissen in de ‘echte wereld’ en hebben ook niet de mogelijkheid om de bewegingen die ze elk kwartaal of elk jaar zien te relateren aan de ALM-resultaten om deze vervolgens bij te sturen. Dit leidt dan ook meestal tot de conclusie: ‘onze ALM veronderstellingen zijn niet langer geldig’.

- Theoretische, deterministische scenario’s zijn zelden bruikbaar:

Nogal wat institutionele beleggers maken gebruik van de hiervoor al genoemde deterministische scenario’s zoals “inflatie versus deflatie” om het probleem van het ontbreken van vergelijkbare historische gebeurtenissen, te ondervangen. Die theoretische scenario’s worden dan gekoppeld aan waarschijnlijke gebeurtenissen maar evengoed doorgerekend op hun effecten vanuit historische relaties. In essentie geen oplossing, maar meer van hetzelfde in een ander jasje.

Hoe kun je dan wel deterministische en realistische toekomst scenario’s maken?

Realistische toekomst scenario’s gebaseerd op de economische verbanden van nu

Scenario analyse is een proces van onderzoeken en evalueren van mogelijke gebeurtenissen in de toekomst en hun impact op de economie en/of financiële markten. Om realistische economische scenario’s te maken die als input voor ALM kunnen worden gebruikt, moeten deze scenario’s aan een aantal criteria voldoen.

- Scenario’s moeten een relatie hebben met de economie van vandaag en morgen:

Het is niet voldoende om een hypothetisch stagflatie scenario te ontwikkelen indien we niet aannemelijk kunnen maken hoe die stagflatie vanuit de huidige situatie kan ontstaan, waardoor deze situatie getriggerd kan worden, en volgens welk pad die stagflatie verloopt. Ter illustratie een realistisch en actueel scenario dat kijkt naar de gevolgen van Brexit. Brexit kan tot een tekort aan producten en diensten leiden met een lagere productie en hogere prijzen tot gevolg. Aangezien dit een specifiek scenario betreft, kunnen we hier verder op inzoomen en kijken naar de mogelijke omvang van de impact en specifieke maatregelen die hierop genomen kunnen worden om vervolgens een actieplan te maken voor het moment dat deze ontwikkeling inderdaad gebeurd.

- Scenario’s moeten ‘langdurig’ en materieel zijn:

Aangezien de horizon van ALM 15 jaar is, loont het meer om bij de scenario’s eerder naar structurele veranderingen te kijken dan naar het – mogelijke – verloop van de business cycle. U kunt daarbij denken aan het verhogen van de pensioengerechtigde leeftijd in Europa tot 70 jaar met alle gevolgen van dien voor de omvang van de beroepsbevolking en economische groei.

- Scenario’s moeten bruikbaar zijn voor tussentijdse bijsturing:

U heeft weinig aan scenario analyses die u niet helpen om in de periode tussen ALM analyses bij te sturen. Het helpt om scenario’s te hebben die geworteld zijn in de economische werkelijkheid van vandaag, maar daarnaast moet u triggers voor toekomstige gebeurtenissen hebben geïdentificeerd en bijbehorende actieplannen hebben uitgewerkt mochten die triggers optreden.

BpfBOUW maakt al jaren gebruik van deterministische scenario’s in de ALM-studies, om de gevolgen van verschillende mogelijke ontwikkelingen in kaart te brengen. Volgens de “traditionele manier” van ALM-studies wordt uitgegaan van lange termijn evenwichtswaarden gebaseerd op historische gemiddelden en verbanden. Uit de stochastische analyse volgen dan de verschillende kansberekeningen en natuurlijk kunnen er ook gevoeligheidsanalyses op specifieke variabelen worden uitgevoerd. De vraag is echter of en in hoeverre historische gemiddelden naar de toekomst kunnen worden doorgetrokken. Ons helpt het daarom enorm om ook inzicht te krijgen in de uitkomsten van specifieke integrale scenario’s die wij plausibel achten en/of als een hoog risico zien. Een goed onderbouwde en consistente “storyline” van die scenario’s helpt om de uitkomsten en gevoeligheden beter te begrijpen.

Linda Teer, Manager Investments, bpfBOUW

Verbeterde scenario-input voor ALM in de praktijk: kunt u het en wat moet u doen?

Het doel van de scenario’s is niet om het meest waarschijnlijke pad te kiezen; dat zou betekenen dat we een kristallen bol hebben. Een meer passend gebruik van scenario’s is dat het bestuurders voorbereid en in staat stelt om proactief te handelen. Na analyse van de belangrijkste scenario’s die een significante impact kunnen hebben op de toekomstige rendementen, zijn bestuurders in staat om te anticiperen op gebeurtenissen, deze te herkennen en de juiste beleid-gerelateerde acties te nemen die in overeenstemming zijn met de reeds bestaande ALM.

Kenmerkend voor de scenario-gebaseerde ALM is dat er gestart wordt met een workshop voor bestuurders en stakeholders. Tijdens deze workshop worden de belangrijkste duurzame trends in de economie en de bandbreedte aan verwachte resultaten geïntroduceerd:

- Vergrijzing

- Klimaatverandering en daarmee samenhangend de energie-transitie

- Automatisering/innovatie

- Ontwikkelingen wereldhandel/globalisering

- Regionale concurrentievermogen

- Investeringen in menselijk kapitaal

Uiteraard bieden wij ondersteunende informatie aan het bestuur om haar opinies gefundeerd te kunnen vormen. Wij hebben deze ondersteuning al bij verscheidene institutionele beleggers. Aan het einde van de workshop heeft u de input voor de scenario’s gedefinieerd en is het ‘in control zijn’ veel meer een bestuurlijke realiteit geworden.

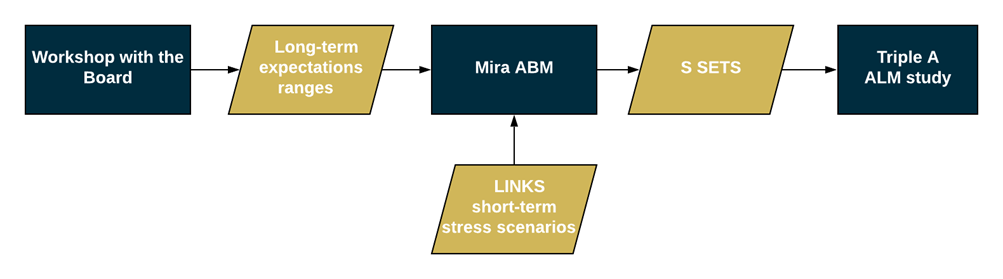

Figuur 1: Voorbereiding voor scenario-gebaseerde ALM:

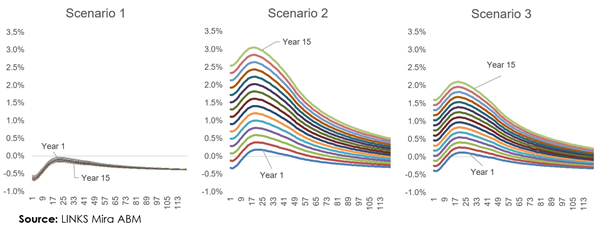

De Scenario Sets bevatten de volledige ontwikkeling van het gemiddeld verwachte rendement per jaar voor alle beleggingscategorieën en de rentecurves voor verdiscontering van de verplichtingen onder verschillende scenario’s (Figuur 2).

Figuur 2: Ontwikkeling van de swap curve onder 3 verschillende scenario’s:

Gedurende het proces rondom de ALM-studie beoordeelt de ALM-dienstverlener in nauwe samenwerking met de klant welk beleid acceptabel of optimaal is binnen elk scenario. De mogelijke beleidsinstrumenten hier zijn:

- Wijziging van de SAA-gewichten

- Wijziging van de rebalancing bandbreedtes van de SAA gewichten

- Wijziging van het streefniveau voor de renteafdekking ten opzichte van de verplichtingen

- Wijziging van de triggerniveaus van de beoogde renteafdekking ten opzichte van de verplichtingen

- Het toepassen of wijzigen van afdekkingsinstrumenten voor valuta-, aandelen- of kredietrisico

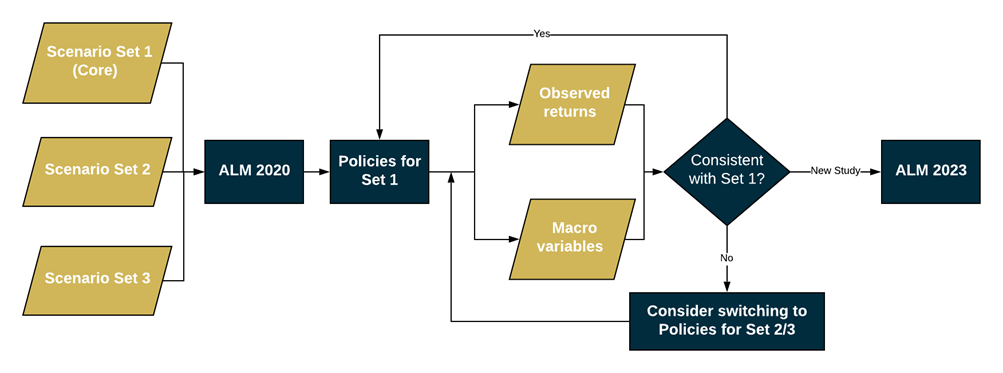

Scenarioanalyse is zinloos zonder de mogelijkheid voor bestuurders om de uitkomsten te gebruiken in de periode tussen ALM-exercities. Het hebben van daadwerkelijke economische scenario’s helpt hier al bij. Maar daarnaast moeten scenario’s aangevuld worden met goed doordachte triggers en actieplannen.

Triggers: het identificeren van de veroorzakers (triggers) van het zich voordoen van een bepaald scenario helpt het bestuur om te herkennen wanneer een bepaald scenario waarschijnlijk wordt. Voorbeeld van een trigger: de overheid maakt plannen om de vermogensbelasting te verhogen om de invoering van een universeel basisinkomen te financieren.

Actieplannen: het voorbereiden van te nemen bestuursbesluiten door triggers in kaart te brengen en al van te voren te bepalen wat er zou moeten gebeuren indien de trigger optreedt. Hierbij valt te denken aan beslissingen als het verhogen van de afdekking ten opzichte van de verplichtingen, de allocatie naar aandelen te vergroten of de bandbreedtes rondom normgewichten binnen de strategische beleggingsportefeuille te verbreden.

De laatste stap is dat het bestuur een op scenario’s gebaseerd trigger- en actieplan goedkeurt. Het beheerproces wordt hiermee proactief en anticipeert op veranderingen in de economische en geopolitieke omgeving (Figuur 3).

Figuur 3։ Het scenario-gebaseerde ALM proces

Scenario-gebaseerd ALM: een realiteit vandaag

LINKS Analytics en Triple A – Risk Finance helpen pensioenfondsen en verzekeraars bij het uitvoeren van consistente, op scenario’s gebaseerde ALM-onderzoeken. LINKS Mira ABM is een strategisch hulpmiddel voor het beheren van risico’s en rendementen, dat wereldbeelden vertaalt in consistente scenario’s. LINKS Mira ABM is volledig geïntegreerd met het ALM-model van Triple A – Risk Finance, waarbij scenario-triggers en beleidssets standaard worden meegenomen in de beoordeling. Met deze integratie kan het op scenario’s gebaseerde ALM-beheerproces met succes worden geïmplementeerd.

-

Verder praten met

Triple A? E-mail

020 - 707 3640

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Ridzert van der Zee

© 2025 AAA Riskfinance. Alle rechten voorbehouden.