Het Pensioenakkoord, kort samengevat

Het pensioenakkoord

Op 12 juni 2020 hebben sociale partners en het kabinet overeenstemming bereikt inzake de uitwerking van het pensioenakkoord dat in 2019 gesloten is. Het pensioenakkoord ziet toe op een geheel nieuw pensioenstelsel.

Op 22 juni 2020 heeft minister Koolmees de hoofdlijnennotitie naar de Tweede Kamer gestuurd.

Pensioenregelingen en premie

DB-regelingen (middelloon, eindloon) zijn na 2026 waarschijnlijk niet meer toegestaan. Er zijn enkel nog premieregelingen mogelijk, waarbij de premie fiscaal gemaximeerd wordt.

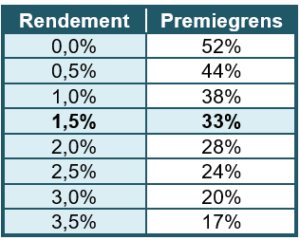

Dit premiepercentage wordt fiscaal gemaximeerd op een percentage van de pensioengrondslag en zal periodiek (eens in de vijf jaar) worden herzien.

Kosten en risico-opslagen (premievrijstelling en overlijdensrisicopremies) mogen buitenom de premiegrens gefinancierd worden.

De premiegrens zal bij invoering van de wet definitief vastgesteld worden en zal in ieder geval tussen de 30% en 33% liggen. De initieel vastgestelde premiegrens zal in ieder geval gelden tot 2036 (het einde van de compensatieperiode). Daarna wordt de premiegrens elke vijf jaar herzien.

Uiterlijk 1 januari 2026 moeten alle pensioenuitvoerders hun pensioenregeling hebben aangepast.

Voortzetting bestaande DC-regelingen

De overgang naar een gelijkblijvend premiepercentage leidt voor werknemers vanaf gemiddeld 40 à 45 jaar tot een achteruitgang en zij zullen hiervoor gecompenseerd moeten worden. Deze compensatie kan vrij fors zijn en om die reden is afgesproken dat bestaande werknemers hun huidige DC-regelingen mogen voortzetten.

Vergelijk nieuwe pensioenregelingen

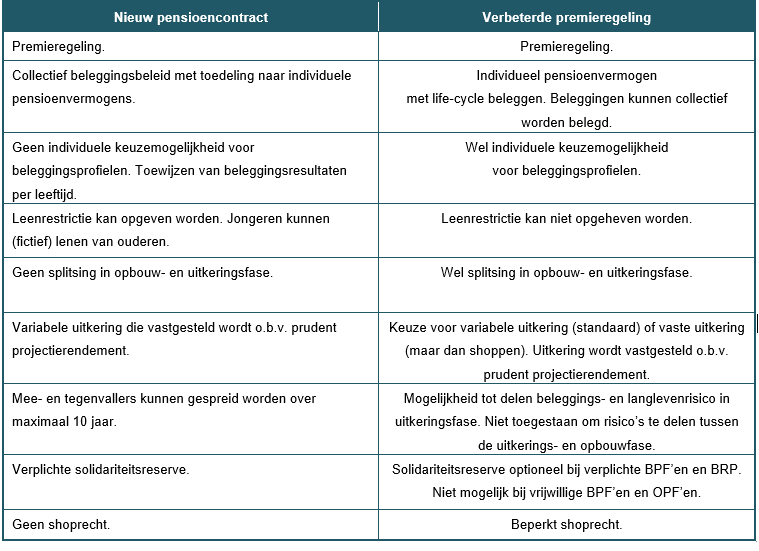

Er zijn twee typen premieregelingen die uitgevoerd kunnen worden:

- Nieuwe pensioencontract.

- Verbeterde premieregeling.

In navolgende tabel zijn de kenmerken van de twee regelingen samengevat.

Nieuw pensioencontract

In het nieuwe pensioencontract is er geen sprake meer van toegezegde pensioenaanspraken, maar belegd vermogen. Iedere deelnemer heeft zijn eigen beleggingspotje. Die potjes worden echter niet individueel belegd, maar collectief. Via een nader te bepalen verdeelsleutel wordt het collectieve rendement (dat overigens ook negatief kan zijn) verdeeld over de afzonderlijke potjes van de deelnemers. Er zullen daarbij twee verschillende verdeelsleutels gehanteerd worden: de mate van renteafdekking (hedgerendement) en de mate van rendement (overrendement). Jongere deelnemers kunnen relatief meer risico lopen dan oudere deelnemers en daarom zal voor jongeren in de regel een lagere renteafdekking en een hogere mate van beleggingsrisico van toepassing zijn.

Ook als een deelnemer pensioneert, blijft hij beleggen. Er wordt dan jaarlijks vastgesteld aan de hand van zijn beleggingspotje en een projectierendement hoe hoog zijn of haar uitkering dat jaar zal zijn. Om grote fluctuaties te voorkomen in de lopende uitkering, mogen rendementen (positief en negatief) over maximaal 10 jaar uitgesmeerd worden.

Solidariteitsreserve

Naast alle individuele beleggingspotjes van de deelnemers wordt er een nieuwe reserve geïntroduceerd: de collectieve solidariteitsreserve. Dit is collectief (i.e. niet individueel toebedeeld) vermogen dat wordt gevuld door premies en/of overrendement. Deze reserve is begrensd qua grootte (15% van het totale vermogen) en heeft tot doel om risico’s te delen. De solidariteitsreserve kan niet negatief worden.

Maximaal 10% van de premie plus maximaal 10% van het positieve overrendement mag gedoteerd worden aan de solidariteitsreserve. Bij aanvang kan de solidariteitsreserve gevuld worden uit het bestaande vermogen (mits aanwezig uiteraard).

Over de onttrekkingen uit de solidariteitsreserve is nog weinig bekend. De uitdeelregels dienen evenwichtig, transparant en vooraf vastgesteld te zijn.

Transitiekader

Het is niet verplicht om de reeds opgebouwde pensioenen in te varen; dit wordt wel de standaardroute (en indien niet ingevaren wordt, dient aangetoond te worden dat dit zou leiden tot onevenwichtige uitkomsten).

Indien niet wordt ingevaren, dan blijft het huidige FTK-contract van kracht op de reeds opgebouwde aanspraken.

Op 1 januari 2022 zal de wet- en regelgeving van kracht worden die de overgang naar het nieuwe contract mogelijk maakt. Er geldt een overgangsperiode van 4 jaar, ofwel tot 1 januari 2026. Dan dienen alle pensioenregelingen aangepast te zijn aan het nieuwe kader.

Transitieplan

Sociale partners (of de werkgever indien de pensioenregeling is ondergebracht bij een verzekeraar) zijn verplicht een transitieplan op te stellen. Het transitieplan bevat ten minste de volgende onderdelen:

- Het gekozen pensioencontract.

- Informatie over hoe omgegaan wordt met bestaande pensioenen.

- Overzicht van de effecten per leeftijdscohort.

- Gemaakte afspraken over eventuele compensaties, inclusief een financieringsplan hiervan.

Compensatie

Deelnemers moeten in geval van nadeel adequaat worden gecompenseerd. Deelnemers moeten persoonlijk inzicht krijgen in de hoogte van hun te verwachten pensioen vóór en na de overstap. De werkgever laat (in samenwerking met het pensioenfonds) daarbij zien welke maatregelen zijn genomen om te compenseren.

De transitie van uitkeringsregelingen wordt beoordeeld op basis van netto profijt (contante waarde opgebouwde pensioenen minus contante waarde betaalde premies).

Waarderingsmethode bestaande pensioenen bij invaren

Invaren geschiedt door middel van een collectieve waardeoverdracht (CWO). Hiervoor zijn artikel 83 en 84 van de Pensioenwet van belang.

Er wordt een tweetal methoden toegestaan om de bestaande pensioenen te waarderen ten behoeve van het invaren:

- Value-based ALM

- Standaardmethode

De value-based ALM methode ziet toe op een ALM-doorrekening van het huidige contract en vertaling van de huidige te verwachten aanspraken in een waarde.

Bij de standaardmethode wordt van de bestaande pensioenen de actuariële contante waarde genomen, plus een dekkingsgraadopslag. Die dekkingsgraadopslag (welke overigens ook negatief kan zijn) wordt omgeslagen over maximaal 10 jaar (de compensatieperiode).

Partijen aan zet

Sociale partners zijn leidend in het maken van afspraken rondom de pensioentoezegging (toekomstige opbouw). Zij maken afspraken over de pensioendoelstelling (ambitie), het type contract, hoogte van de premie, etc.

Het pensioenfonds geeft uitvoering aan de pensioenregeling nadat de opdracht is aanvaard. Het pensioenfonds toetst daarbij of de overeengekomen premie en de geformuleerde risicohouding in lijn zijn (i.e. met voldoende zekerheid) met de pensioendoelstelling.

Pensioenfondsen zijn leidend in het geven van uitvoering aan reeds opgebouwde aanspraken (verleden). Bij eventuele omzetting van bestaande aanspraken (invaren) is instemming van (vertegenwoordigers van) deelnemers nodig. In het kader van de overstap naar een nieuw pensioencontract, krijgen deelnemers en gepensioneerden via een versterkt collectief bezwaarrecht voor het verantwoordings- of belanghebbendenorgaan inspraak op het invaarbesluit.

Het pensioenfonds stelt de verdeelregels inzake het hedgerendement en overrendement vast per leeftijd(scohort). Die verdeelregels dienen aan te sluiten bij de risicohoudingen van de deelnemers. Ook de hoogte van het projectierendement en de kenmerken van risicodeling (waaronder de duur van het uitsmeren) worden vastgesteld door het pensioenfonds. E.e.a. zal in afstemming met sociale partners plaatsvinden.

-

Verder praten met

Triple A? E-mail

020 - 707 3640

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Pieter Heesterbeek

© 2025 AAA Riskfinance. Alle rechten voorbehouden.