Grote gevolgen door wijziging UFR-systematiek

Grote gevolgen door wijziging UFR-systematiek

Wijziging UFR-systematiek

Op 19 juni 2019 heeft de Commissie Parameters Pensioenfondsen haar advies uitgebracht. Onderdeel van dit advies is een aanpassing in de rentetermijnstructuur (RTS) die pensioenfondsen toepassen in de waardering van haar verplichtingen. De wijziging ziet toe op een aanpassing in de ultimate forward rate (UFR). Concreet stelt de commissie drie aanpassingen voor:

- Het first smoothing point wordt opgeschoven van 20 naar 30 jaar.

- De ingroeifactor wordt verlaagd van 10% naar 2%.

- Het niveau van de UFR wordt bepaald als het 10-jaars gemiddelde van de 30-jaars forward rente in plaats van de 20-jaars forward rente.

De commissie heeft in haar advies aangegeven dat de dekkingsgraden van pensioenfondsen gemiddeld met 2,5% zullen dalen als gevolg van deze aanpassingen.

Deze aanpassing van de RTS zou vanaf 1 januari 2021 gaan gelden.

Wijziging ingangsmoment aanpassing RTS

Vrijdag 28 augustus 2020 heeft DNB een persbericht geplaatst, waarin DNB aangeeft dat de nieuwe UFR-parameters voor pensioenfondsen vanaf 1 januari 2021 niet ineens zullen gelden, maar stapsgewijs ingevoerd zullen worden. Dit zal plaatsvinden in vier gelijke stappen, waarbij de aanpassing dus pas op 1 januari 2024 volledig ingevoerd zal zijn.

Grote gevolgen voor invaren

Vanwege de almaar dalende rente is de gemiddelde daling van 2,5% inmiddels achterhaald en komt het meer in de richting van ten minste 6%. Voor jonge fondsen is het effect al snel meer dan 10%.

Door de aanpassing van de RTS nu stapsgewijs in te voeren, ontstaat er een wellicht onbedoeld herverdelingseffect tussen ouderen en jongeren, waarvan de timing de invoering van het Pensioenakkoord doorkruist.

De aanpassing van de RTS heeft namelijk enkel en alleen impact op de hoogte van de verplichtingen van een fonds; de bezittingen blijven gelijk. Doordat de verplichting van een jongere sterker toeneemt dan voor een oudere, dient voor de jongere ook meer geld aangehouden te worden. Indien een fonds besluit in te varen en daarbij de dekkingsgraad gelijkelijk verdeelt over alle deelnemers (conform de standaard methode), dan vindt er geleidelijk met de invoering van de UFR stapsgewijs een verschuiving plaats van het vermogen van een oudere deelnemer naar een jongere deelnemer.

Oudere deelnemers zijn er dan dus bij gebaat om zo vroeg mogelijk in te varen, ofwel op 1 januari 2022. Op dat moment heeft nog maar 1 aanpassing (of twee?) in de UFR plaatsgevonden en is het herverdelingseffect nog maar voor 1/4e genomen.

Rekenvoorbeeld UFR wijziging

Een rekenvoorbeeld om dit effect te verduidelijken.

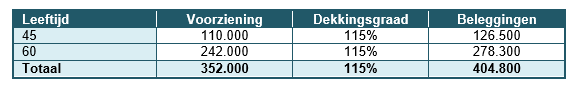

Stel we hebben een pensioenfonds met twee deelnemers. De jongste deelnemer is 45 en heeft €5.000 pensioen opgebouwd. De oudste deelnemer is 60 en heeft €10.000 pensioen opgebouwd. De dekkingsgraad van het fonds is 115%.

In de kolom “Beleggingen” is het vermogen aangegeven dat volgens de standaardmethode ingevaren zou worden in het nieuwe pensioencontract, waarbij we voor de eenvoud simpelweg de voorziening verhoogd hebben met de aanwezige buffer (in de standaardmethode wordt namelijk uitgegaan van een verdeling o.b.v. onvoorwaardelijke indexatie – dat is hier achterwege gelaten).

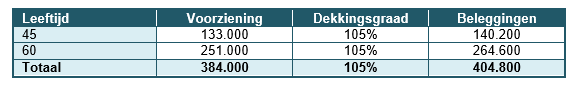

Indien de aanpassing in de UFR ineens geheel doorgevoerd zou worden, dan treedt de volgende herverdeling op.

De voorziening voor de jongere deelnemer is harder gestegen dan de voorziening van de oudere deelnemer. Op totaalniveau is de dekkingsgraad naar 105% gezakt. Een evenredige toedeling naar rato van voorziening, betekent voor de jongere dat er meer geld voor hem beschikbaar komt. Dat geld komt bij de oudere deelnemer vandaan.

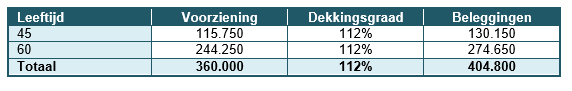

Indien dit fonds al op 1 januari 2022 zou invaren, dan schatten wij de verdeling als volgt in.

De impact van de aanpassing van de UFR is nu slechts voor 1/4e meegenomen en daarmee is het herverdelingseffect aanzienlijk kleiner dan wanneer pas na 1 januari 2024 ingevaren wordt.

Gevolgen voor pensioenakkoord

Doordat de UFR stapsgewijs ingevoerd gaat worden tot 1 januari 2024, wordt de invoering van het Pensioenakkoord doorkruist (fondsen kunnen namelijk tussen 1 januari 2022 en 1 januari 2026 overstappen). Hiermee kunnen onbedoelde effecten ontstaan op het invaren, welke anders kunnen uitpakken voor jongeren en ouderen.

-

Verder praten met

Triple A? E-mail

020 - 707 3640

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Pieter Heesterbeek

© 2025 AAA Riskfinance. Alle rechten voorbehouden.